JD.COM的“天价”利润从何而来

日期:2022-11-22 20:53:27 / 人气:277

本季度,JD.COM发布了一份非常亮眼的财务报告。

2022年第三季度,京东收2435亿元,同比增长11.4%;营业利润87亿元,同比增长240%;归属于普通股股东的净利润为60亿元,去年同期为亏损28亿元。

财报发布后,摩根大通上调了JD.COM的目标股价,高盛、交行、大和、东吴证券等机构也给予买入评级。

事实上,JD.COM本季度的收入增长并不明显,甚至有些令人失望。但是利润突然翻了两番,真的很神奇。那么,这87亿元利润从何而来?

细看财报,不难发现,其中有一部分和大部分互联网公司一样,是有救的。

用JD.COM首席执行官徐磊的话说,“今年的利润增长主要来自成本降低”。这个真的是一目了然。第三季度,京东的费用率。COM的演出费用、营销费用、R&D费用、一般管理费用等。录得11.79%,开始负增长,同比减少1.52pct,环比减少0.22pct,总营收增长的同时,利润被挤出。JD。本季度,COM的整体运营利润率达到3.6%,而去年同期仅为1.2%。

如果把财报数字拆分成更多细节,会发现物流是最亮眼的,但更大的利润增量其实来自电商。

本季度,京东的营业利润率。COM的零售部门大幅增长至近年来的最高5.2%,释放了109.3亿的惊人利润,创下近年来的新高。相比之下,2021年同期,这两个数字分别是4.0%和79.4亿。也就是说,JD.COM零售贡献的利润同比增加了29.9亿。

在市场下沉和即时零售两大策略下,一个是萎缩,一个是还没放量,还是要抓紧电商寻找利润增量。

省下的钱

企业的成本不仅仅是运营费用,JD.COM这个季度省下的钱也不仅仅是上面说的4个亿。

在财报电话会议上,徐磊表示,“京东的增长质量。COM今年的业务大幅提升,这是基于我们年初对经济和行业形势的预测。面对今年以来外部环境的变化,JD.COM积极有效地进行战略调整,聚焦业务质量和核心业务。这保证了京东的高质量增长。COM的业务,带来健康的利润率和现金流,为未来的长期发展积蓄势能。”

“聚焦业务质量,集聚核心业务”,简单翻译就是降本增效,出售部分非核心资产。

先说增效。本季涨幅最大的业务是京东物流。

过去,JD.COM广告佣金服务的收入往往高于物流服务的收入。但在今年前两个季度,两项服务的营收逐渐持平。第三季度物流及其他服务收入276亿,同比增速73%,将广告佣金服务收入(190亿)远远甩在后面。

这部分季度得益于收购德邦物流开始巩固,外部客户收入大幅增长67.8%至248.7亿元。不过,即使排除这个因素,京东物流的增长依然可观。物流板块收入大增的同时,业绩成本与去年持平,因此盈利2.5亿元,好于市场预期的亏损3000万元,较去年同期的亏损7.3亿元大幅改善。

京东物流也遇到了与竞争对手类似的困难。在JD.COM的业绩会上,有人说今年是疫情三年中受灾最严重的一年。从9月份开始,JD.COM四级地址静态比例超过17%(衡量公司能否顺利履约)。

这样一来,商家对于履约能力的优先级更高。京东物流综合供应链客户收入182.3亿元,同比增长6.4%。

新兴业务投资一直是互联网公司的利润杀手。本季度,JD。COM的新业务对利润的贡献很大,直接从去年同期的亏损20.73亿元变为盈利2.7亿元。

新业务板块主要包括JD.COM生产开发、京西、海外业务、科技创新等非核心业务。扭亏为盈的原因之一是出售JD.COM物业资产的利润为12.3亿元。如果去掉这笔钱,新业务板块仍然亏损10亿元左右,但相比去年的20.73亿元已经大幅收窄。

据虎嗅称,JD.COM在第二和第三季度也对这项业务进行了优化,包括结构变化和业务线调整。一些亏损严重的项目被暂停,一些多余的人员被优化。同时,本季度收入也同比下降12.7%至49.97亿元。

以京西为例,JD。COM在“下沉市场”的投入开始大规模收缩。当然,一定程度上也削弱了其吸引新客户的作用。JD.COM最新活跃用户数为5.883亿,自今年以来增长一直停滞不前。

然而,JD.COM押注的下一条增长曲线“即时零售”,效率和回报仍在磨合中。在Q2正式合并后,达达在这两个季度的收入分别为23亿和24亿,但尚未出现大幅增长。然而,其运营效率正在提高,亏损正在缩小。

电商股票分红

电商贡献利润最大的同时,业绩增长其实很一般。

这个季度JD。COM的电子商务零售业务开始出现疲软迹象。零售业收入为2119亿元,同比增长率约为6.9%。高于全国零售市场,但低于全国线上实物商品增速。对JD.COM来说,这是近年来除Q2外,JD.COM零售额增速最差的一年。

从去年下半年开始,京东。COM的电商业务得益于外部环境,尤其是行业的规范管理,连续三个季度实现两位数增长,相当于股票难得的增长。本季度在二选一加持和业绩确定性下的增长开始放缓。

然而,与同行不同的是,京东。COM的佣金收入增加了,尽管它的规模没有扩大很多。本季度相比老对手阿里同期客户管理收入同比下降6.5%(超过GMV的降幅),京东的同比增速。COM的佣金和广告平台服务收入(不含和express up)在收窄,但仍保持7%的正增长率。

利润逆势大幅增长,除了股票竞争红利外,一定程度上与品类变化有关。线上自营店引入高端品牌,有利于扩大利润空间。尽管3C整体景气度持续低迷,但苹果和华为新机释放的红利仍在9月份被JD.COM俘获,支撑了数码家电(7.58%)的增长超越京东。COM的零售市场。

徐磊在业绩会上还提到,今年尚超业务的整体健康、利润和品类管理能力将上一个新台阶,这可能有助于未来的利润优化。

增量还在哪里?

一个有趣的事实是,很多JD.COM平台商家看到这个季度的数据也很惊讶。

小家电细分领域的一位顶级品牌高管表示,他的公司第三季度在JD.COM的销售额一般,低于前两个季度。另一位出版负责人也表示,虽然JD.COM在财报中没有给出详细的数据,但根据开卷数据,前三季度图书电商渠道销量整体下滑,他认为JD.COM图书Q3销量不会跑赢市场。而且他自己的书Q3卖的也不好。

然而,他认为JD.COM的电子商务在未来仍有很大的增长潜力。“如果你看看618和双十一JD.COM新品类的数据,JD.COM的服装品牌肯定会越来越多。

就核心零售业务而言,JD.COM正在深入对手腹地发展新品类——服装和家居,这是拼多多一直未能从阿里打下来的核心堡垒。

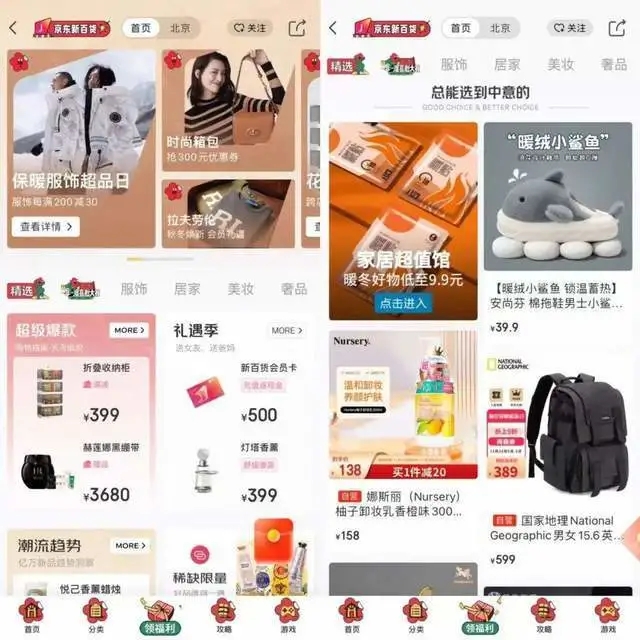

其中,JD.COM于2022年5月重新推出新品牌,象征着JD.COM欲重组时尚家居品类。“JD。COM新百货”被赋予了聚合时尚家居事业部子品类,以统一形象面对用户,强化用户认知的重任。

作者:天火娱乐平台官网

新闻资讯 News

- 性压抑的内娱,终于上了一部禁忌...12-15

- 年度黑马来了!开分就9.1,没想到...12-15

- 李立群点评韩剧直呼被气到了!称...12-15

- S妈手捧金钟奖落泪!家中大S遗...12-15